Views: 107

关键词:Circle the wagons,Ajit,Michael Goldberg,Naspers(腾讯),Koos Bekker,Rakesh(印度投资大师),Titan,Nick Sleep, 格雷厄姆,Nifty 50, Chuck Akre, Silicon Valley Bank, 土耳其Reysas,

关键段:

培训别人是最好的学习方式,感谢你们给我这个机会。

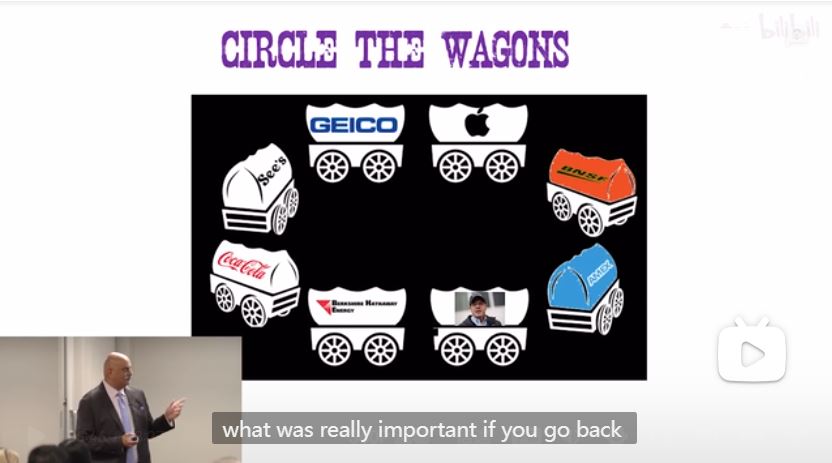

Circle the wagons是一个美式谚语,来自于19世纪,本土美国人受到攻击,他们将武器围起来形成一个圈去做防御。

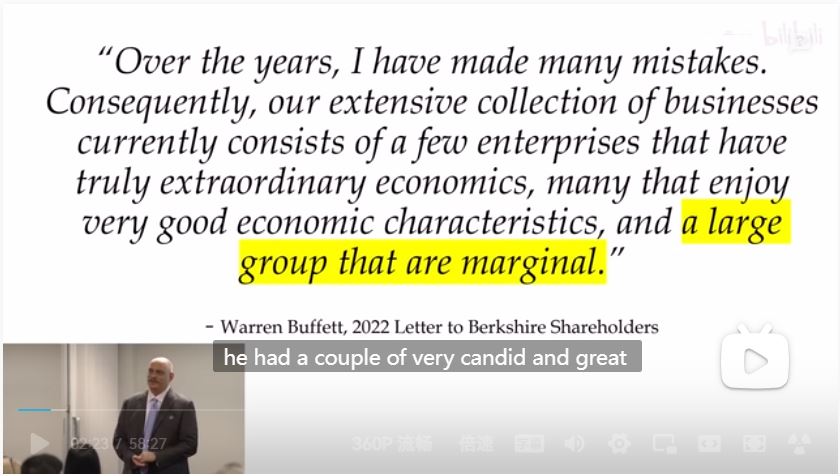

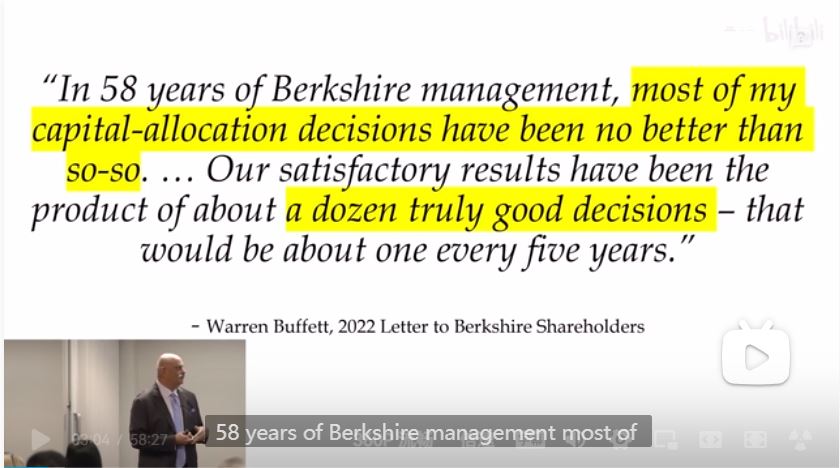

这是最伟大的投资家所承认的,起码有一半以上的投资是错误的。

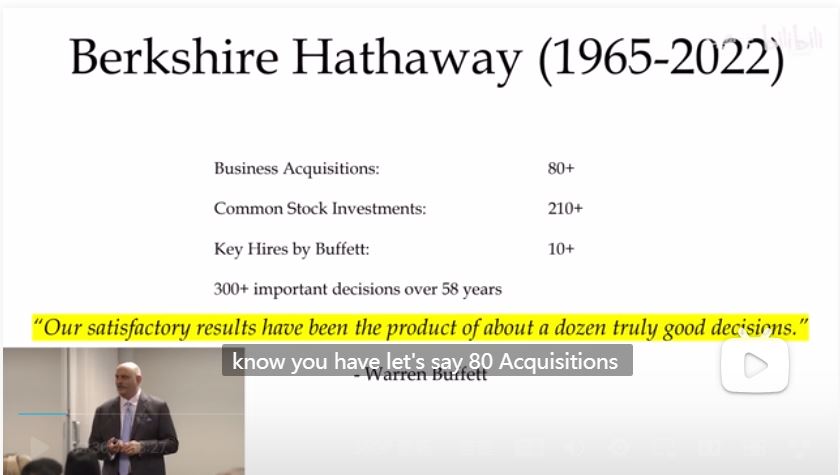

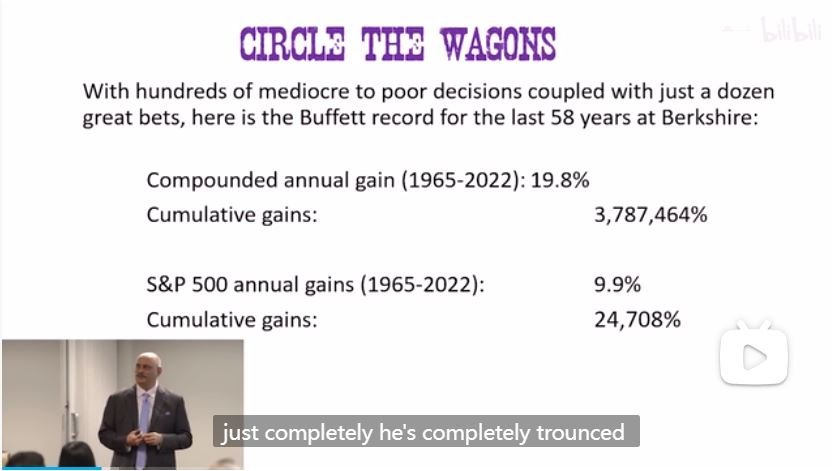

58年的历史总计12个好的投资决定,大约每5年才一个好的投资决策。

这12个伟大的公司如上,右下角是Ajit的照片,巴菲特说这是他唯一付给猎头的钱,他是伯克希尔的Michael Goldberg 招聘回来的,现在应该还在伯克希尔,大约80岁了。他在伯克希尔20年基本上默默无闻不活跃,巴菲特每年为他付薪100万美金,如果他活到150岁,巴菲特也是支付100万美金,因为这笔(招人)的交易非常成功。

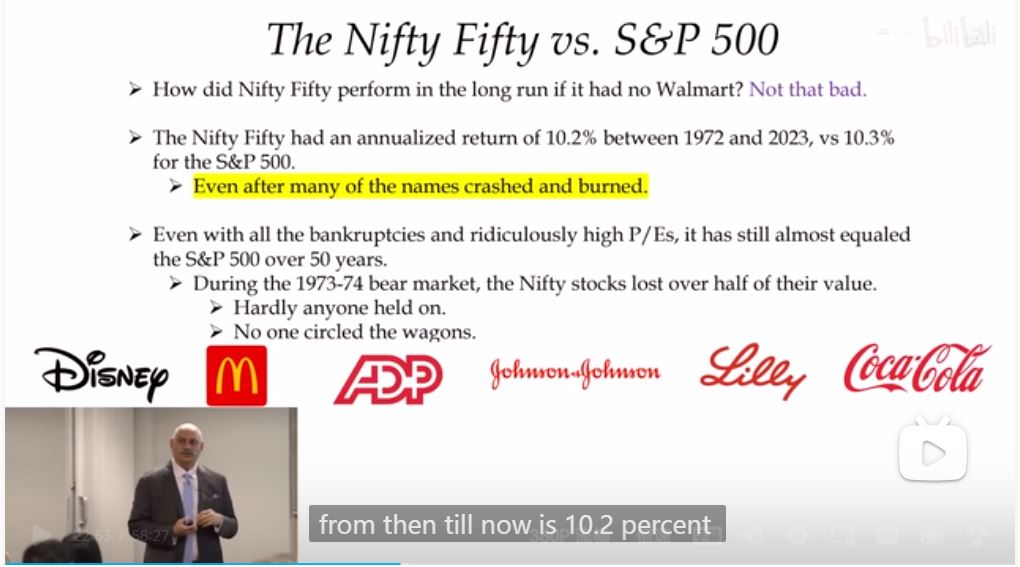

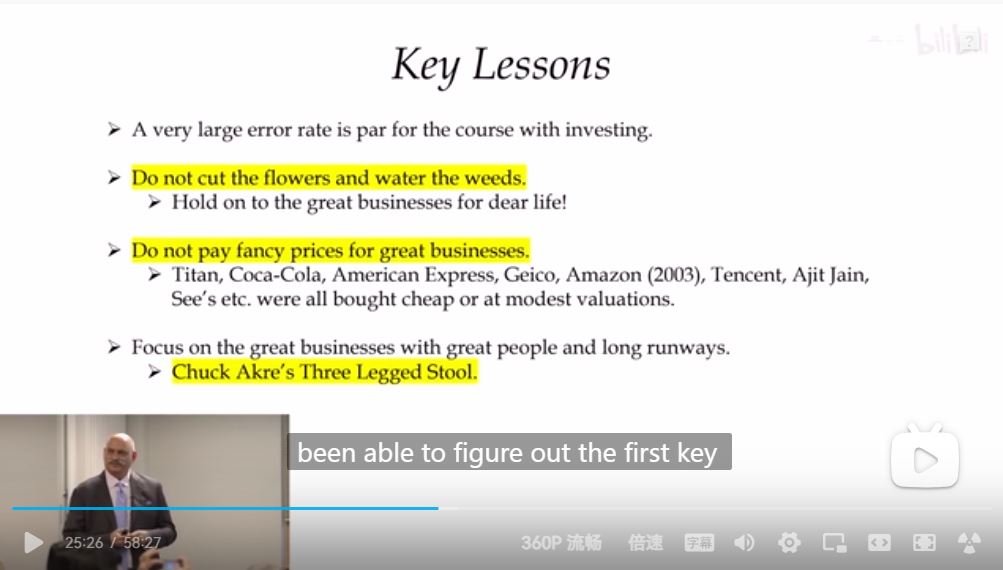

此外重要的事情并不是说他们找到了这些公司和找到了Ajit,重要的是他们保留了这些公司。总共300项投资,却保留了这些公司,仅仅因为保留的这些公司就做得如此之好,所以投资是一项非常宽恕的事情,它们宽恕仅仅前提是你没有去裁剪掉那些花朵,也没有为那些种子去浇水,因为困难往往在于人们动不动就去摘掉花朵,或者为各种种子浇水。

仅仅因为保留了少数伟大的公司,过去58年里巴菲特累计的投资回报是400万%,而标普大概是25,000%。

Naspers几乎99%的价值都在腾讯上面,而且他们几乎都不去控制腾讯的策略和日常运作。 Naspers的CEO Koos Bekker (1997-2014 Naspers CEO)不是家族人,是外聘的,他去应聘的时候讲他不需要薪水,也不需要奖金,仅仅只需要所创造价值的6%,显然家族就同意了,风险这么低的买卖(听众大笑),你们看,这是一项伟大的双赢交易, Koos Bekker 有机会和腾讯的老板马化腾密切交流,而马化腾显然是历史上企业主里面最优秀的人。

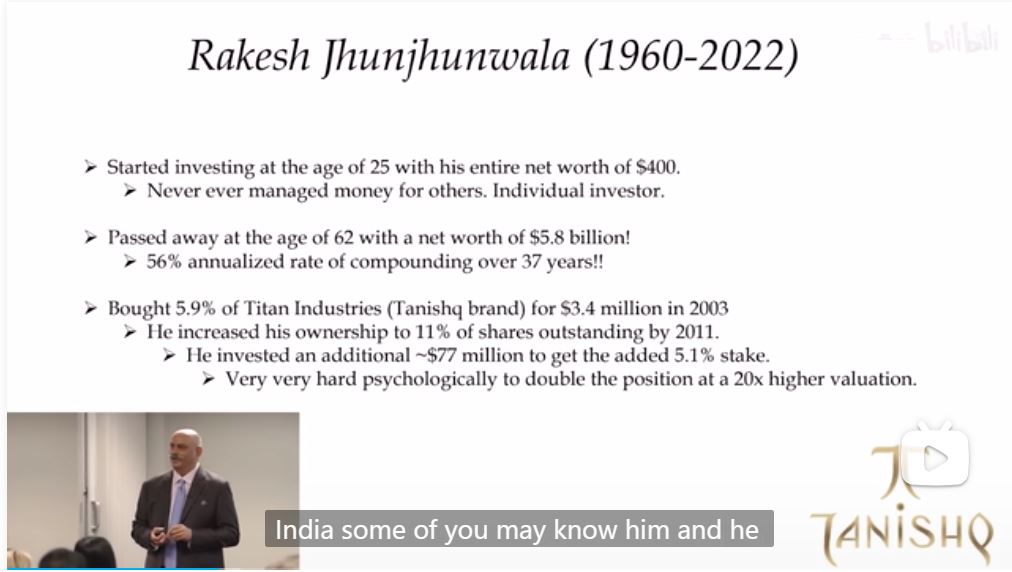

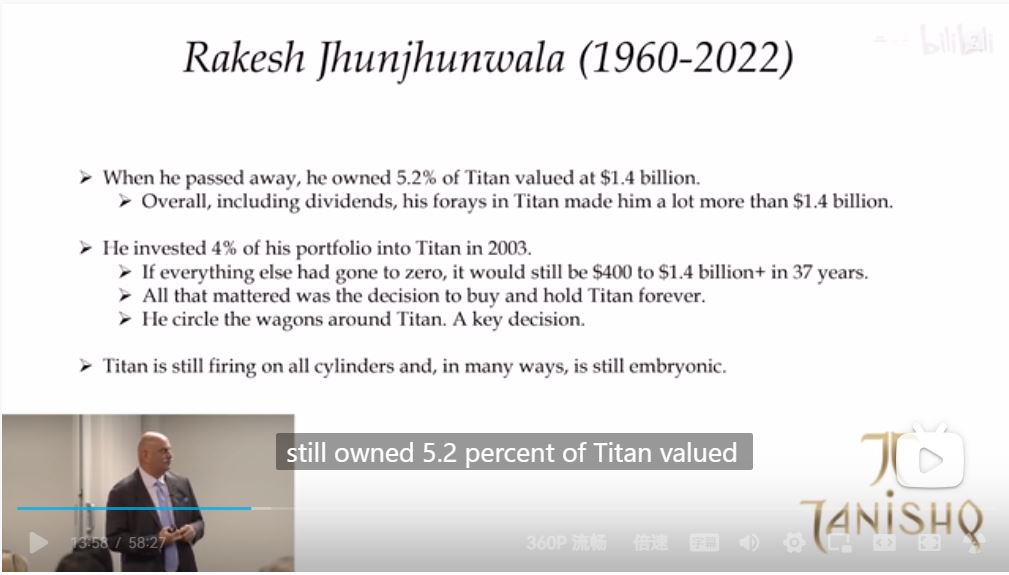

2011年Rakesh额外买入5.1%的股份时是以2003年的买入价的20倍购买的,所以非常有心理挑战,一般人会有前面的购买价作为价格锚定效应。

Rakesh 过世之后是他的妻子打理基金,但是他的妻子对Titan的理解不如Rakesh,所以也不知道她会如何处置。

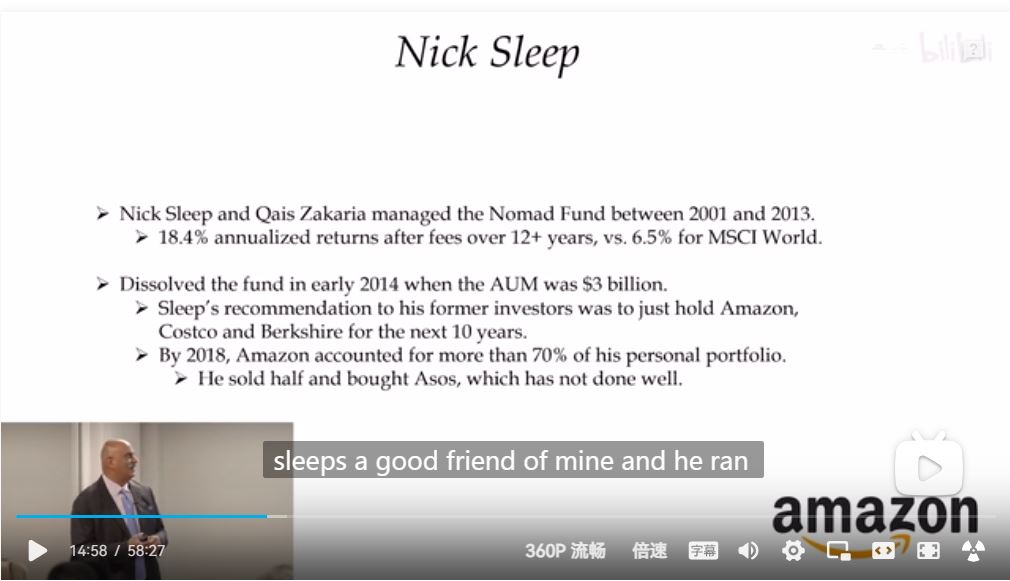

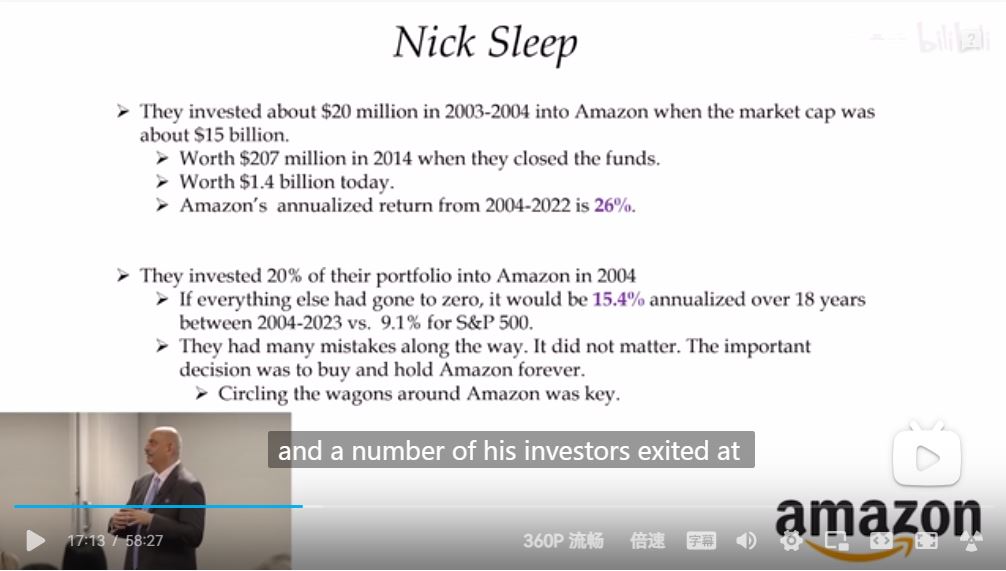

Nick Sleep 是我非常要好的朋友,2014年他解散基金的时候,他的投资人找到我,希望我来接下Nick还给他们的钱。我说Nick已经告诉你们如何处理这些钱了,就是简单的平均分配并拥有亚马逊,Costco,和伯克希尔的股票,可是他们说做不到,因为他们不允许自己去买股票,我说你们可以改委托书啊(听众又大笑)。Nick因为亚马逊占他自己私人组合70%太高了,所以也卖掉了一半去买网络零售公司Asos(主要是类似于淘宝的时装品牌零售),可惜网络零售公司是非常糟糕的生意。我去年10月有见到Nick,他目前亚马逊的仓位是1/3,我想还是不错的。

Nick Sleep 是我非常要好的朋友,2014年他解散基金的时候,他的投资人找到我,希望我来接下Nick还给他们的钱。我说Nick已经告诉你们如何处理这些钱了,就是简单的平均分配并拥有亚马逊,Costco,和伯克希尔的股票,可是他们说做不到,因为他们不允许自己去买股票,我说你们可以改委托书啊(听众又大笑)。Nick因为亚马逊占他自己私人组合70%太高了,所以也卖掉了一半去买网络零售公司Asos(主要是类似于淘宝的时装品牌零售),可惜网络零售公司是非常糟糕的生意。我去年10月有见到Nick,他目前亚马逊的仓位是1/3,我想还是不错的。

Nick把基金关了之后,在伦敦还有一个办公室,并且分享这个办公室去给他的一些朋友运作大宗商品交易,他说你只需要把你们的资产投资5%在亚马逊上面,但是他的朋友们说他们的政策是不允许,因此他们的表现一直不好,可惜这就是世界运作的方式。

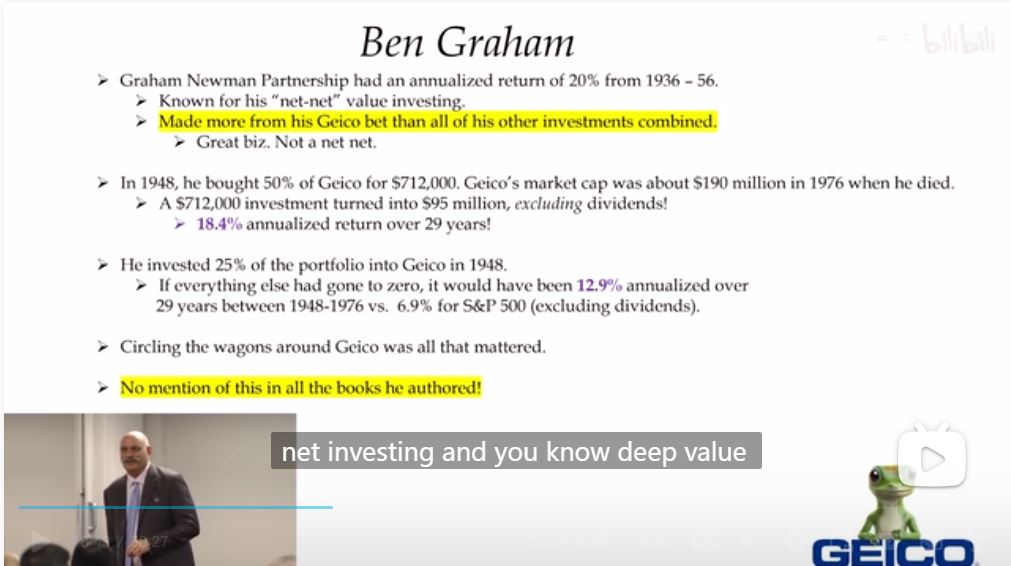

接下来是格雷厄姆,大家可以看出来29年里,他的年回报是18.4%。可惜所有的教科书上都没有提到这些主要来源Geico保险的贡献,而不是那些所谓价格低于清算价值的股票。

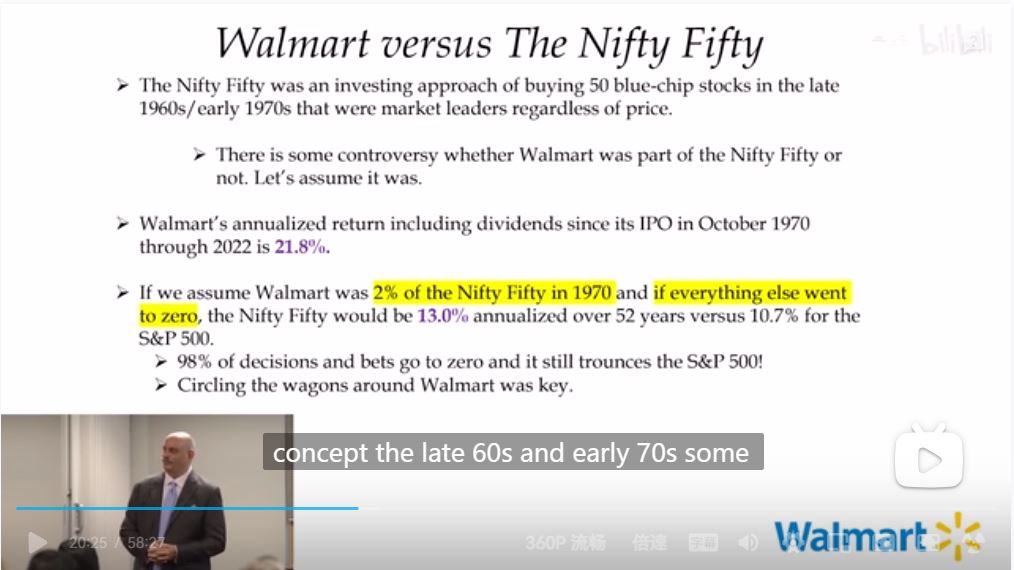

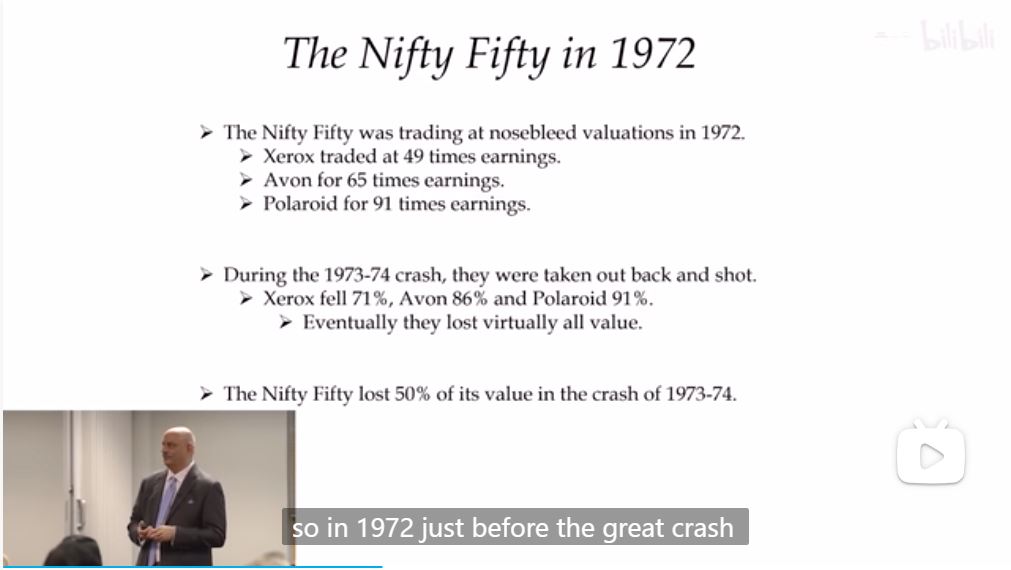

接下来是关于70年代初nifty fifty的故事(之前在3月份的时候已经讲过了)。

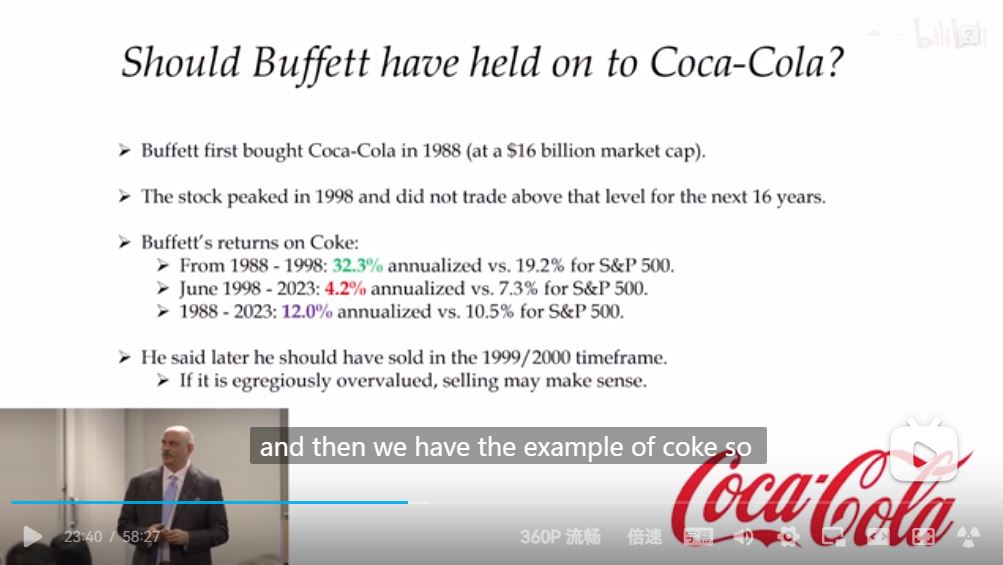

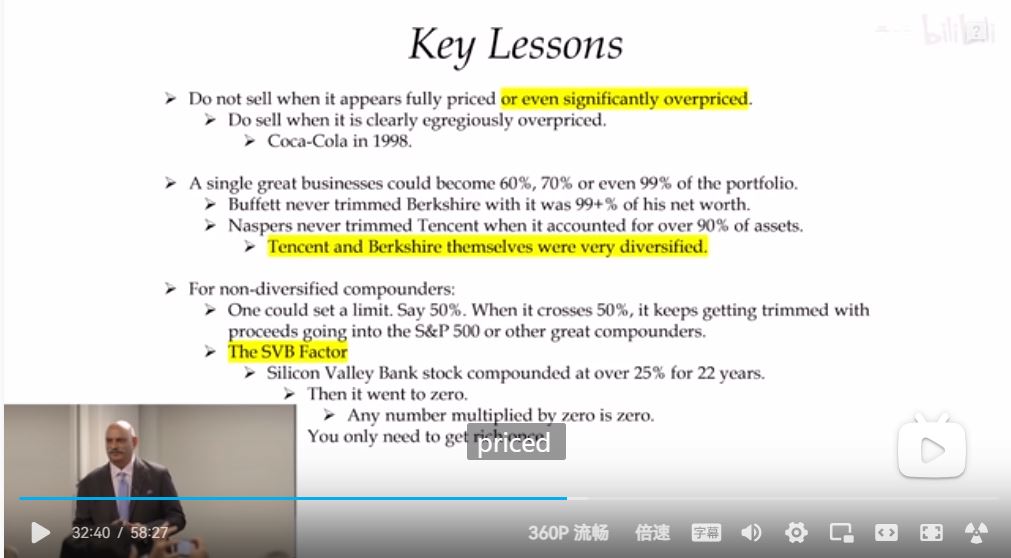

大家可以看出来,从1998年到2023年15年间,可口可乐的表现并不好,这导致合并起来从1988年到2023年累计年均回报只有12%。巴菲特曾经讲,他应该在1999年的时候把可口可乐卖掉,但是太难去给它一个合理的估值了。这对我来讲是一个难题,我也无法判定是早期卖出可口可乐比较好,还是保留到现在比较好。一些关键的经验教训如下:

讲一个关于chuck的笑话,他居住的地方非常偏远,只有一盏交通灯。我之前还不认识他,给他讲我非常好奇,如果那盏交通灯关掉了会怎么样?结果他真邀请我一起去看那盏交通灯。我去了他的办公室,还真的发现有好多条三角凳在他的会议室,所以可见他们真的是很在乎那个三角凳投资原则。

三角凳早期是用来做牛奶的,其实要一只椅子平稳三只脚就够了,所以不知道谁愚蠢到要发明4只脚的凳子。

三角凳投资原则第1条就是投资最正直的人所经营的公司,而且自己在其中有赌注;第2条是有非常高的资本收益再投资回报(return on equity);第3条则是可以持续经营很长时间。

Chuck的第1仓位是美国塔( American tower),业绩非常好。有人跟他讲发现了第2个美国塔,他说第2个美国他还是第1个美国塔,所以他是不准备剪花了。

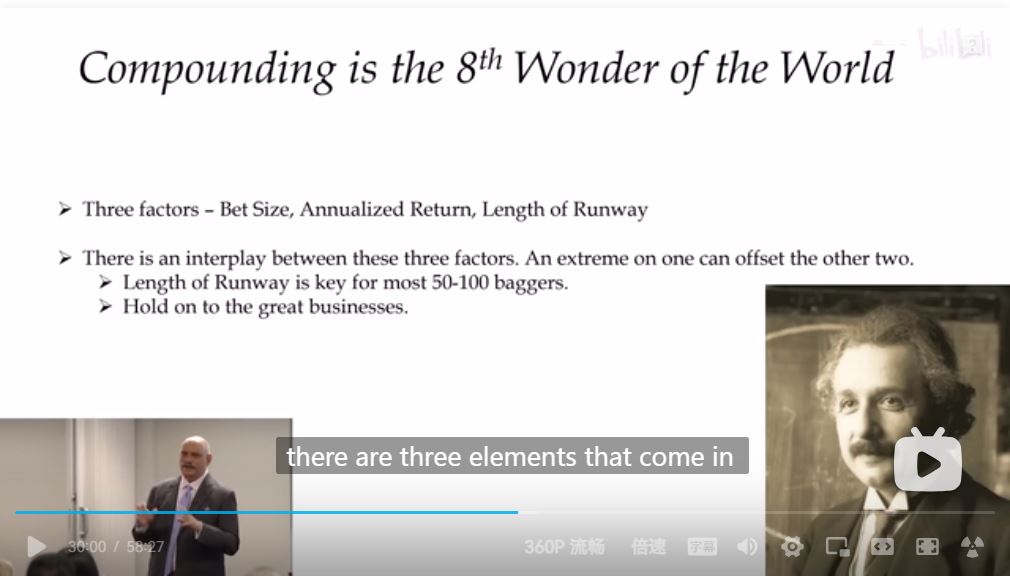

复利是爱因斯坦讲的世界第八大奇迹,三个参数之间是有关联的,如果你想短时间取得同样的收益,你的年回报就得高。

关于Silicon Valley bank,我大概在2000年把它卖出,持有了一年,价值翻番。然后我观察了23年,此后如你们所见,每年股价增长25%,所以控制一定的投资比例还是有道理的。

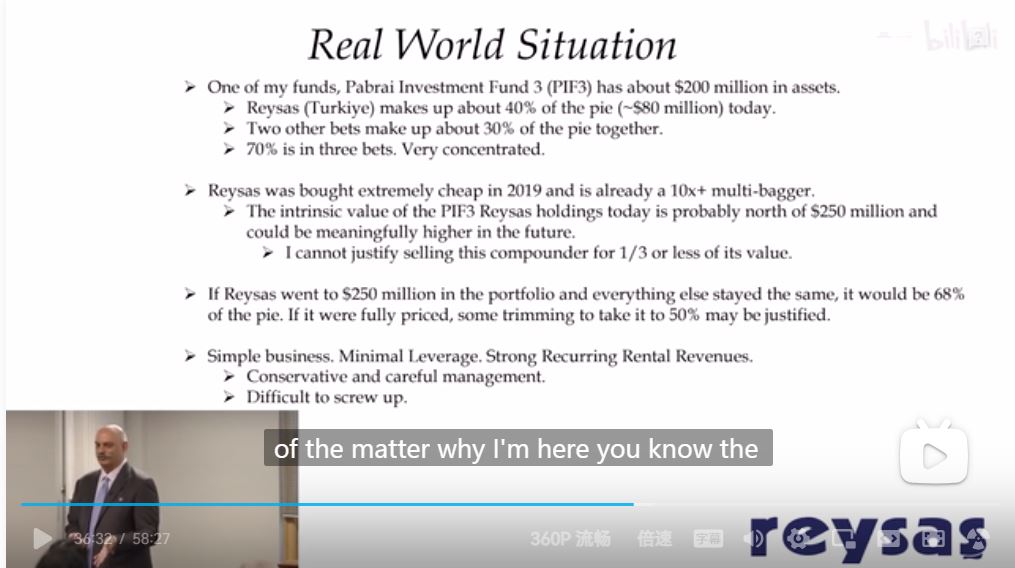

关于我的投资,其中一个基金2亿美金,有40%在土耳其的公司Reysas(目前的价值应该只有清算价值的1/3,已经是10倍股),另外两个占了30%,所以合并三个占了70%,非常集中。

问:是不是找优秀的管理者特别重要?

答:你可以看得到只需要2%的正确率,98%的错误率都不会对投资结果产生非常大的影响。而且你提前去找到诸如马化腾这样的人也非常困难,所以你重要的是看以往的绩效表现。我土耳其的公司Reysas持有了大概三年,我上一次和他们接触的时候发现他们总是开创了一些新的业务,而且是从零起步,很快就做了全国第一,其实你可以想象一般的人是做不到的,所以这就是他们能力比较强的体现。

Mohnish Pabrai’s Presentation and Q&A at the University of Nebraska, May 5 2023_哔哩哔哩_bilibili

粤ICP备2022015479号-1 All Rights Reserved © 2017-2023

粤ICP备2022015479号-1 All Rights Reserved © 2017-2023